概述:十月份唐山钢坯市场先扬后抑,出厂月均价格为3624元/吨,价格重心较上月下降51元/吨,唐山市场价格区间在3400-3680元/吨,华东地区市场价格区间3500-3860元/吨。截止10月31日唐山地区钢坯出厂价格报3410元/吨,月环比下调270元/吨,较去年同期下调1490元/吨。江阴地区(进口资源)报3500元/吨,月环比下调320元/吨。回顾十月,唐山环保限产消息再起,盘面冲高坚挺,叠加下游成交较可,钢坯市场在月初迎来短暂开门红;但随着加息消息频扰、全球经济衰退预期等不利消息的影响,期货盘面震荡下行,钢坯现货资源走弱,同时成本端原料价格走跌,钢企亏损加剧,叠加目前整体需求环境欠佳,部分钢厂高炉检修减产计划逐步提上日程,钢坯市场供需双弱,坯价呈现震荡下行走势。“金九”未见,“银十”无盈,那么进入采暖季,十一月的钢市将何去何从?我们从以下基本面进行分析。

一、10月国际钢市趋弱运行

据最近一周(10月21日-10月28日)我的钢铁网国际钢价指数显示,全球钢价指数为224.9,周环比下降1.75%,月环比下降31.79%。其中扁平材指数198.2,周环比下降1.54%,月环比下降40.34%;长材指数为285.7,周环比下降2.02%,月环比下降18.42%;欧洲指数192,周环比下降1.29%,月环比下降33.79%;亚洲指数为227.1,周环比下降1.73%,月环比下降27.37%。

图1:中国方坯与独联体方坯出口价格对比

二、2022年9月份全球粗钢产量小幅增加

2022年9月份,全球64个纳入国际钢铁协会统计的国家粗钢总产量约为1.52亿吨,同比增加3.68%;2022年9月份中国大陆粗钢产量为8694.9万吨,较去年同期增加17.9%。中国产量占全球产量的57.32%。

图2:中国粗钢逐月产量对比图

三、2022年10月份国内主要市场回顾

唐山地区:十月份唐山钢坯市场震荡趋弱运行,影响市场的主要因素如下:1、供应方面:本月钢坯外卖投放量呈现小幅减少趋势。月初部分钢企因烧结限产,高炉产量有所降低;后期部分钢企因高炉生产不顺,以及钢坯亏损加剧等成本原因,钢坯外卖减量。2、需求方面:下游调坯企业本月主要以逢低适量采坯为主,中下旬因成品材出货不理想,尤其主要终端成品调坯型钢成品库存处于四年内高位,对坯采购减量明显,整体需求较弱。3、库存方面:本月唐山钢坯库存整体呈现下降趋势,前期调坯轧材厂适量补库,钢坯采购以低价为主,后期大部分调坯企业因成品出货不畅,采坯情绪较低,仓储库存虽降但增势渐显。4、成本方面:随着金九银十旺季需求回升不及预期,成材价格持续受需求不振打压,从而致使利润矛盾不断向上游挤压原材料价格,目前钢企利润亏损扩大到300元/吨以上,原料价格持续走弱,难以给予坯价支撑。5、从国际方面来看,受全球经济形势依旧不乐观以及美联储再度加息等不利因素影响,或继续打击大宗商品市场,整体市场心态仍显谨慎。

华东地区:预计11月份,随着钢厂钢坯亏损扩大至300元/吨,华东周边长路程钢厂钢坯外销积极性依旧保持弱势,需求端,目前整体轧钢厂开工处于低位,华东受天然气涨价及出货受阻等影响11月份部分钢厂有检修预期,整体钢坯需求将继续维持在低位。库存方面,下游轧钢厂多仍以阶段性补库为主,由于供需双弱,华东钢坯社会库存依旧保持低位运行。市场方面,10月底反套操作市场贸易商多被套逼仓为主,由于11月份的反套头寸市场仍存,因此在11月最后一周不排除10月份逼仓市场,商家反套头寸形势严峻。整体看,钢坯价格将延续10月份下行态势。

图3:唐山与江苏钢坯价格走势对比

(一)高炉总体状况

调研247家钢厂高炉开工率81.48%,环比上周下降0.57%,同比去年增加6.58%;高炉炼铁产能利用率87.64%,环比下降0.62%,同比增加8.81%;钢厂盈利率27.71%,环比下降10.82%,同比下降53.68%;日均铁水产量236.38万吨,环比下降1.67万吨,同比增加25.07万吨。

(二)唐山地区情况

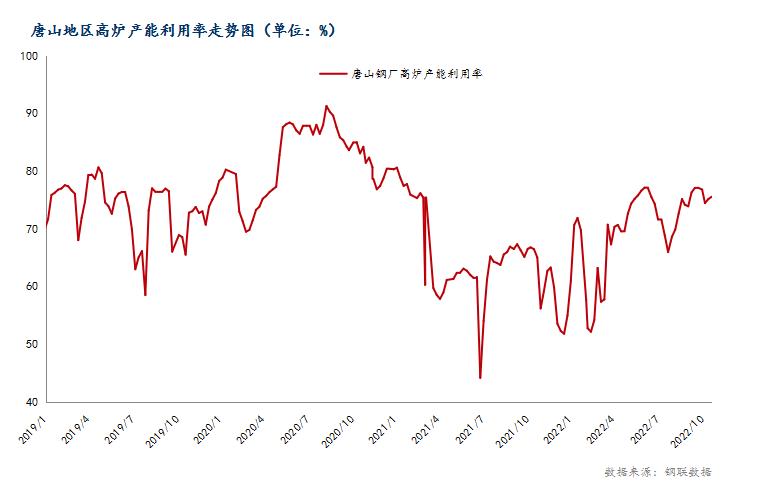

截止10月27日,唐山126座高炉中有53座检修(含长期停产),检修高炉容积合计38942m³;周影响产量约81.14万吨,周度产能利用率为75.52%,较上周上升0.4%,月环比下降1.54%,年同比上升9.08%。由于目前成本高压,唐山大部分钢企表示多数品种利润倒挂严重,个别钢企在后期也有响应的检修预期,因此后期唐山高炉产能利用率将会小幅下行为主。

图4:唐山地区高炉产能利用率走势图

(三)库存方面

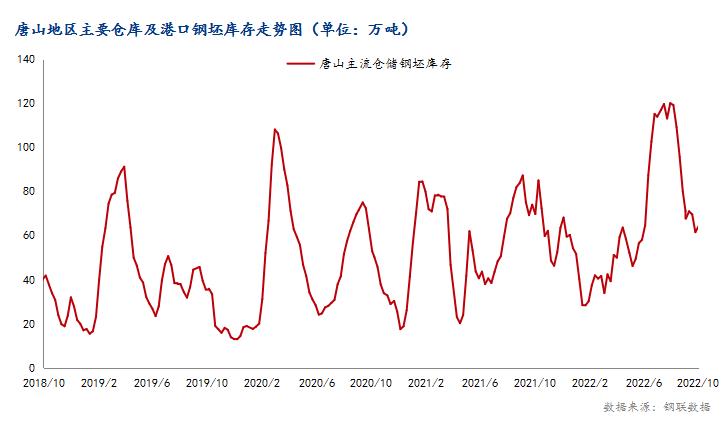

截止10月27日,唐山主要仓库及港口同口径钢坯库存47.78万吨,周环比下降3.8万吨。调研周期内,下游采坯情绪欠佳,仓储库存虽降但增势渐显;港口资源后期仍有到港计划。

图5:唐山地区主要仓库及港口钢坯库存走势图

四、原料市场

铁矿石方面:回顾整个十月份,黑色系价格整体以下跌为主,其中以铁矿为代表的价格跌幅最为明显。截至10月31日,Mysteel62%澳粉远期现货价格指数79.4美元/干吨,环比上月底跌16.77%。62%澳粉港口现货价格指数650元/吨,环比上月底跌14.81%。内矿价格表现上,因为国内矿山安全生产加上环保管控的影响,致使铁精粉产量在10月开始出现明显缩减,部分地区精粉供应收缩,价格坚挺,以唐山66%铁精粉为代表,月环比价格跌幅仅7.39%。基本面中,十月份由于矿山季末冲量发运结束,加上南非工人罢工影响,全球铁矿石日均发运环比出现1.6%的减量;不过中国港口铁矿石到港量由于前期发运节奏以及船期加速的影响,环比增量明显,预计全月铁矿石到港量在1.08-1.09亿吨附近;但是因为矿山安全生产管理以及环保管控影响,内矿产量预计降至年内最低,这也导致十月国内铁矿石供应总量放量规模有限。需求端,钢厂盈利持续走差,下旬后钢厂亏损面积加大,挫伤其生产积极性,高炉铁水自高位回落,不过现阶段周度日均236万吨的铁水产量依然处于相对高位。加上内外矿需求转移,钢厂进口矿消耗比例增加,10月港口月均疏港量维持306万吨的高位,港口库存延续降库,不过由于到港规模的增加,港存降幅环比也出现明显收窄。

展望十一月份,虽然到港量受前期海外发运节奏影响环比出现减量,但国内铁精粉产量开始恢复,国内整体铁矿石供应减量幅度缩小。而需求端,一方面钢厂盈利水平持续下行,利润亏损下陆续有减产行动;另一方面虽然今年还未公布采暖季环保限产政策,但根据历年同期限产力度及影响量来计算,预计2022年11月因为受到采暖政策影响的高炉铁水产量将达到5-10万吨;综合上述两方面因素,我们预计11月日均铁水产量或在228万吨附近,全月矿耗或减少将近900万吨。因此在需求减量幅度更大的前提下,铁矿石供需差由负转正,港口库存有望出现连续累库趋势。不过目前来看,铁矿价格在十月底深跌过后已经触及非主流矿成本线,如果短期继续走负反馈逻辑,那么打压重心可能从铁矿转向高估值的双焦,而铁矿有望在成本支撑下出现企稳或者反弹趋势。

焦炭方面:回顾10月焦炭市场,焦价呈现出涨后持稳,节前(9月22日)第一轮提涨湿熄100元/吨(干熄110元/吨),于国庆期间落地;第二轮提涨,却被钢厂低利润的现实拖累导致提涨未能落地。展望11月焦炭市场,成材市场旺季过去、淡季来临,钢厂对原料采购积极性有所降低,叠加原料焦煤价格回落、成本支撑下移,以及山西限产焦企复产、供应上升,焦价有回调风险,考虑焦煤回调幅度以及焦煤、焦炭低库存状态,焦炭不具备大幅下跌动力。

图6:唐山原料及钢坯价格走势对比图

展望十一月钢坯市场,首先从供需角度来分析,因唐山地区钢企亏损加剧以及北方采暖季来临,部分钢企在11月份或有检修计划,高炉产能利用率及钢坯供应存下降预期;目前终端逐渐迈入需求淡季,同时唐山地区下游轧钢厂开工率较低,且主要终端成品调坯型钢成品库存达74.91万吨高值,加之市场成交不畅,回笼资金及去库压力增强,抑制对坯需求。其次从成本端来看,由于钢厂开始加大检修减产的力度,目前钢企利润亏损扩大到300元/吨以上,原料价格亦呈现下行态势,对坯价的支撑力度再度走弱。库存方面:下游轧钢厂多仍以阶段性补库为主,由于供需双弱,唐山钢坯库存在十一月份将继续保持低位,预计会维持在45万吨左右。市场方面,10月底反套操作市场贸易商多被套逼仓为主,由于11月份的反套头寸市场仍存,因此在11月最后一周不排除10月份逼仓市场,商家反套头寸形势严峻。最后宏观及心态上,目前全球通胀收紧,美联储频发加息造成市场信心不足,短期利好对盘面支撑显弱,同时,我国疫情又呈现多点散发态势,需求释放仍显疲软,政策方面虽以稳经济为主,但政策落地执行仍需进一步关注。

综上所述,预计十一月钢坯市场或继续呈现震荡下行态势。利多因素需重点关注:11月份市场需要重点关注钢厂集中检修限产、秋冬采暖季的政策发布及国外高价对钢坯出口订单的支撑。

来源:购钢现货网

声明:未经许可,不得转载